但是这一波理应让整个市场都欢欣鼓舞的触底大反弹却一直充满了各种争论。市场关注的焦点从阶段性反弹能持续多久,到中期上涨市场逻辑到底在哪里,再到对上涨幅度的思考。行情发展到最后,激烈的成交与天量的持仓引起各级监管部门关注,最终这场轰轰烈烈的行情在交易所出政策提高交易成本后逐渐冷静下来。轰轰烈烈的大涨随着监管层的出手骤然降温,价格高位回落,喧嚣过后一地鸡毛,市场的参与者开始反思,期货究竟对于现货市场的健康运转是不是真的有益,监管层出手降温是不是真的合理。市场上充斥这几种声音:一是上涨幅度本不应该如此巨大,期货市场的高杠杆与热钱涌动使得价格剧烈震荡,对健康的市场运行秩序造成巨大伤害;二是,本轮上涨有理有据,逻辑清晰,短期的供需错配碰撞长期以来看跌预期,叠加现货产能周期与库存周期作用,现货支撑期货上涨,期货指引现货走势,存在即合理,交易所不应过分干预。对于期货的爱与恨,伴随着行情剧烈混乱交织。

行情发展至此,单单去考虑期货的对错,就显得太过片面。期货作为一种市场工具,其发挥作用如何,与运用期货的主体和期货存在市场环境息息相关。下面,将结合期货自身情况和发展现状,对期货市场的风险谈一谈笔者自己的看法。

一、期货市场的风险是什么

作为黑色市场的参与者,现在大家对期货的概念早已不再陌生,对其价格发现和规避风险的功能也能烂熟于心。但是谈起期货的风险,人们多畏之如虎,但却难以深层次对其进行全面了解。那期货市场的风险究竟是什么呢?

首先,期货市场风险与一般现货市场的风险是类似的,重要特征就是履约过程的安全性。期货市场风险是指期货市场运行的不确定性,这种不确定性可以通过分析实际运行结果与预期运行目标的波动幅度来大致估计和测量。通常情况下,当期货市场处于目标运行状况,如期货交易活跃、结算正常、履约不存在任何违约现象,那么期货市场就没有风险或风险很小,属于安全正常运转;当期货市场运行状态严重偏离预期目标,如期货交易不活跃或过热、投机过度时,则表明期货市场上存在着很大的风险。

其次,期货市场高风险的实质,是由期货市场本身的性质决定的。期货市场中,一部分参与者利用期货合约买卖进行套期保值,分散市场价格波动的风险:还有一部分人甘冒市场价格波动的风险,进行投机,是为了博取更大的利润。尽管期货市场为交易者提供了套期保值、回避价格风险的场所,但价格风险并不是在期货市场上消失了,而是在期货交易过程中,在不同的市场主体这间发生了转移、分散。在价格风险的不断转移过程中,如果管理不当、控制不严,就可能产生各种类型的风险。因此,期货市场是一个风险高度集中的场所。当然,与高风险相对应的,则是有可能给高回报创造更多的机会。正是由于期货市场具有高风险性和高回报率的双重特征,才使得期货市场能够吸引众多以高风险换取高回报的投机资本,从而为套期保值者转移风险创造了条件,使期货市场回避风险、发现价格的两大功能得以实现。

由上面两点可以看出,期货市场的风险较其他市场并无绝对差异,其高风险的特征则是为了风险偏好者更方便博取高回报,进而给套期保值者提供转移风险的便利。期货市场的风险存在有其客观必然性,而其高风险性是期货交易为了本身功能的实现而产生的。

为了更好的了解期货市场的风险,我们将结合现阶段市场行情特点来进一步分析。本轮阶段性上涨,时间短幅度大,期货持仓成交增加明显,市场参与者尤其是产业客户少有能从中获利者,最后监管层出政策降温也引发争议。下面,将就以上几点进行逐一分析,一步步揭开期货市场风险的神秘面纱。

二、大幅度上涨都是期货的原因么?

本轮上涨幅度之大、速度之疾,近几年罕见,所以有些人指责期货过分推动价格上涨,但回顾钢材市场价格历史,我们发现,虽然本轮上涨之激烈为近几年罕见,但类似行情在历史上也曾发生多次。

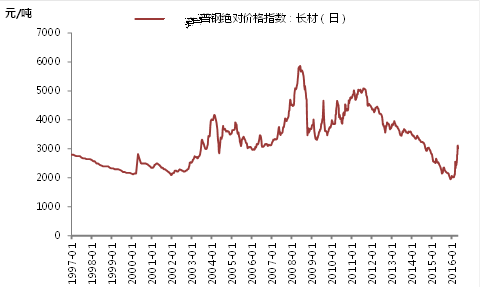

图表 1 普钢绝对价格指数:长材

由上图可以看出,半年内单边上涨或者下跌幅度超过30%的行情,自1997有统计数据以来年出现过多次,其中2003年下半年,钢价上涨超过50%,但第二年2004年上半年接着高位回落下跌30%;07-08年暴涨末期的08年上半年,钢价更是在高位暴涨30%,但紧着的08年下半年价格暴跌40.9%。由上我们可以得出两个结论,一、短期内暴涨的确会带来较大市场风险。纵观历史数据,几乎每一次的暴涨都会伴随着暴跌,市场波动增大,风险增加;二、价格的暴涨暴跌,并不是钢材期货09年上市后才出现的,高风险的价格波动在钢材市场中客观存在。

当然,期货的推涨助跌也的确不容忽视,本轮之所以争议巨大,很大一部分原因,是钢铁仍处于去产能周期内,短期暴涨似乎与长周期的弱势相违背。但是值得注意的是,短期价格波动不会改变长期走势,本轮期货端所考虑的预期相较于去产能周期来说是短周期,所以在短期供需错配附加产业调整钝化的时期,供需关系是倾向价格上涨的。期货与现货交易所思所想并无大不同,供需决定价格,预期决定操作。发生暴涨后发生暴跌,对价格的长期走势并无过分影响。而期货的推涨助跌,并不是期货本身能动作用,而是市场参与主体利用期货市场的特性推动。

三、期货市场参与主体不成熟是根源

期货市场参与者是整个市场的根基,其成熟程度将直接影响期货市场的成熟程度,决定期货市场是否能稳定运行、是否能发挥其价格发现和风险规避的功能、能否从容面对市场的突发状况。而市场参与者成熟程度则体现在市场参与主体结构是否合理、参与者投资水平高低水平上。但遗憾的是,在现阶段我国期货市场中,期货市场的参与者结构并不合理、投资水平相当有限,这很大程度上制约了市场的发展,并为市场运行埋下了隐患。在突发情况发生时,市场参与者的抉择决定了市场的走向。

1、现阶段我国期货市场参与主体结构不合理