● 市场回顾——钢坯大涨一枝独秀,铁矿煤焦总体走弱;

● 成本分析——一带一路提振钢市,钢厂盈利明显扩大;

● 库存分析——钢厂继续按需采购,铁矿港存再创新高;

● 综合观点——需求稳定供应宽松,原料总体震荡偏弱。

一、本月国内原料市场回顾

5月份国内钢材现货及矿煤焦钢期货价格整体上涨,但原料现货市场受到供应过剩、钢厂高炉检修等因素的综合影响,整体表现疲软,除钢坯价格追随成品材反弹外,其余原料品种均以下跌为主,其中焦炭价格跌势尤为明显,厂商信心明显不足。

表1:国内主要原材料价格变动明细

本月国内主要原料市场情况如下:

钢坯:

在建筑钢材价格大涨的带动下,5月份国内钢坯市场价格持续震荡上涨,市场心态逐渐向好,厂商出货相对顺畅。截止本月末,唐山市场普碳方坯出厂价格升至3100元/吨,20MnSi方坯价格为3240元/吨,较4月底累计上涨130元/吨。从需求情况看,随着大批中频炉厂家出局,国内螺纹钢市场呈现阶段性供应紧张的局面,在高利润的吸引下,近期北方部分中小钢厂重新复产,建材调坯企业开工率回升。目前唐山地区带钢企业的开工率在60%左右,较4月底下降10%;型材开工率下降5%至55%左右,建材开工率上升10%至50%左右。唐山市场钢坯库存降至25万吨,较4月底下降12万吨,现货供应紧张。目前市场价格又逼近前期的压力区,加上环保政策及6月资金面的压力,不少厂商仍持谨慎心态。预计6月钢坯价格将面临调整压力。

铁矿石:

与钢材市场的强势相比,5月份进口铁矿石市场总体呈低位盘整态势,普氏62%粉矿价格一直在60.5-63.5美元/吨(CFR)之间窄幅波动,钢厂多以按需采购为主,不少贸易商也观望至5月下旬才少量补库,市场整体成交平淡。国产矿市场表现不一,北方地区由于部分中小钢厂复产补库,加上“一带一路”峰会期间部分港口(如曹妃甸)限运,带动当地国产矿价格小幅反弹,其中河北铁精粉出厂价较4月底上涨40元至690元/吨,山东地区也有5-10元涨幅;南方地区需求则相对疲软,安徽、江苏地区铁精粉出厂价下跌30元左右,湖广部分地区补降50-100元。目前国外矿山企业盈利依然可观,即使是澳洲一些中小矿山也有10美元左右的利润空间,生产积极性较高。截止5月底,我国主要港口进口矿库存已达到1.39亿吨左右,较4月底上升近700万吨,成为压制矿价的最大因素。在市场总体资源供大于求的情况下,矿价显然难以摆脱相对偏弱的格局,预计6月份进口矿价格将继续围绕60美元震荡运行。

煤焦:

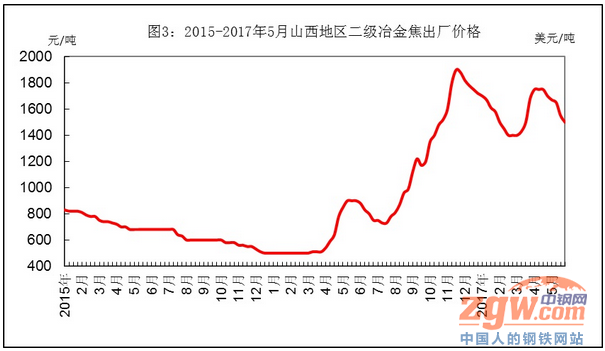

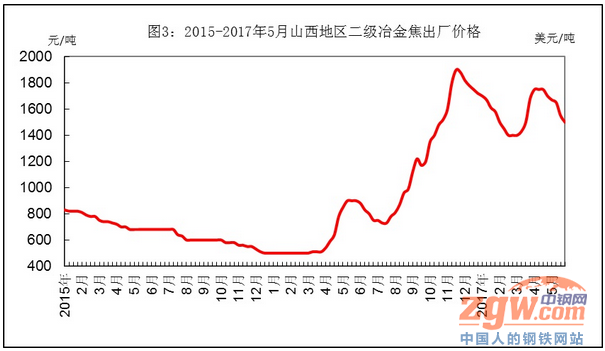

5月份国内炼焦煤市场稳中有降。其中,山西柳林地区主焦煤价格在1280-1300元/吨,迫于焦炭价格下跌及焦化厂限产的压力,临汾部分中小煤矿下调30-50元;河北部分大矿在钢厂和焦企的要求下,增加量价优惠政策,变向降价50元左右;山东、陕西、河南、江苏部分煤矿将1/3 焦煤、气煤、瘦煤出厂价下调30元至980-1000元/吨。进口方面,澳大利亚峰景煤对我国出口报价降至162美元/吨(CFR),较4月底大跌50美元左右,价格已基本与国内同等级焦煤相当,沿海钢厂询盘明显增多。近期焦煤价格出现松动,主要原因还是由于焦炭价格大跌所致。5月份,国内焦炭主产区出厂价格普遍下跌150元左右,至月底,山西地区二级冶金焦出厂价格降至1500元/吨左右,山东和河北地区二级冶金焦出厂价格降至1700-1740元/吨,当地一些主导钢厂库存升至15天左右水平。虽然本月焦炭价格降幅较大,但不少钢厂库存处于偏高水平,仍有压价意向,焦企库存量较前期略有增多,对后市看法并不乐观。从成本上看,算上焦副产品的盈利,目前北方多数焦企仍盈利50-80元/吨,预计6月份国内焦炭市场价格仍有小幅下跌的空间。

废钢:

5月份国内废钢市场总体偏弱,在焦炭大跌拉低铁水成本后,钢厂对于废钢的采购积极性有所减弱,因此钢价反弹并没有对废钢市场起到带动作用。截止本月底,江浙地区重废(>6mm)价格降至1420-1470元/吨,边角料价格为1500-1560元/吨,较4月底下跌50元左右;两湖、两广地区重废主流价格下跌80-100元至1470-1500元/吨;河北、辽宁地区先跌后涨,重废价格累计下跌20-30元至1720-1800元/吨,部分中小钢厂复产补库对市场起到一定支撑作用。当前国内废钢市场供应依然宽松,在价格连续下调后,江苏一些主导钢厂到货量较前期变动不大,考虑到焦炭价格仍有下跌的趋势,部分钢厂计划继续压低废钢采购价格。预计6月份国内废钢市场将延续小幅震荡下跌的走势。